Immobilier

L’immobilier : une hausse de taux d’intérêt records en mars

Des hausses de taux d’intérêt ont été observés par des experts en mars. Des conséquences indirectes de la guerre en Ukraine sont à prévoir sur le marché immobilier dans les prochains mois.

En mars, dans le sillage des taux d’emprunt d’État, plusieurs banques ont remonté leurs taux de crédit, de 0,10 point mais jusqu’à 0,5 point pour l’une d’entre elles… Une hausse de taux inédite en un seul mois ! Pour autant et en dépit du conflit en Ukraine, les banques n’ont pas fermé le robinet du crédit et l’immobilier est plus que jamais une valeur refuge, même si la situation pourrait avoir des conséquences indirectes pour les emprunteurs, via la hausse du coût des matières premières et de l’énergie notamment.

De nouvelles hausses de taux en mars dans la plupart des banques, de 0,10 à 0,50 % !

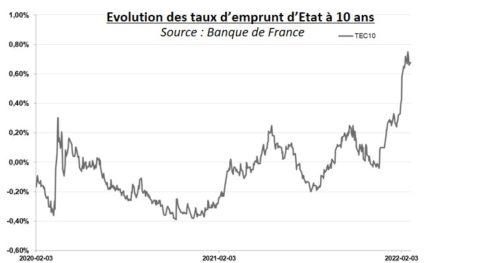

En mars, les banques ont poursuivi leur mouvement de remontée des taux, contraintes par la hausse des taux d’emprunt d’État (OAT 10 ans), passés de 0 % fin décembre 2021 à 0,75 % fin février (un niveau inédit depuis début 2019) avant de retomber à 0,48 % le 8 mars. Ainsi, la plupart des banques, nationales ou régionales ont remonté leurs taux en mars de 0,20 point en moyenne mais jusqu’à 0,50 point pour une banque régionale, une hausse inédite en un mois. Ces augmentations de taux dans les barèmes concernent soit à tous les profils, soit plus fortement les moins bons profils.

Graphique : Évolution des taux d’emprunt d’État

« En mars, dans la lignée du mois de février, compte tenu de la hausse des taux de refinancement et de la remontée des taux d’emprunt d’État, les banques ont poursuivi le mouvement de remontée de leurs taux de crédit dans un contexte global de remontée des taux. Pour autant les banques ont toutes des objectifs de production de crédit élevés qui devraient les conduire à continuer à prêter tout en veillant à préserver leurs marges. Mais des décotes de taux restent quand même possible pour les meilleurs profils… » analyse Julie Bachet, directrice générale Vousfinancer.

Ainsi les taux moyens proposés sont en hausse à 1,2 % sur 15 ans, 1,35 % sur 20 ans et 1,55 % sur 25 ans. Les taux pour les meilleurs profils remontent également tout en restant encore très attractifs : 0,80 % sur 15 ans, 0,9 % sur 20 ans et 1,15 % sur 25 ans.

« Alors qu’il était encore possible d’emprunter à moins de 1 % sur 20 ans — voire même sur 25 ans — en janvier 2022, désormais c’est quasiment mission impossible, sauf très rares exceptions… Une banque a ainsi augmenté le taux proposé à un même profil pour un prêt sur 20 ans de 1,03 % à 1,53 % ! Pour autant à 1,35 % en moyenne sur 20 ans, on reste sur des niveaux de taux encore attractifs malgré les récentes hausses » analyse Sandrine Allonier directrice des études de Vousfinancer.

Pas d’impact de la guerre en Ukraine sur l’octroi de crédit, pour l’instant, mais d’autres effets indirects attendus

Surveillance des taux d’emprunt d’État

Si les hausses de taux de crédit sont significatives en mars, elles sont en lien avec l’évolution des conditions de refinancement des banques, des taux d’emprunt d’État et de l’inflation, mais pas nécessairement pour l’instant avec la guerre en Ukraine. « A ce jour aucun de nos partenaires bancaires n’a mentionné le conflit en Ukraine pour justifier les dernières hausses des taux. En revanche il y a clairement un impact de la hausse des taux d’emprunt d’État, qui pourraient continuer à augmenter significativement en cas de conséquences économiques pour la France ou d’une implication dans le conflit qui pourrait accroitre le risqué pour les investisseurs et faire augmenter le taux des obligations d’État » analyse Sandrine Allonier.

La hausse des prix de l’énergie sur le budget des ménages

Si coté octroi de crédits il n’y a pas de raison que les banques ferment le robinet du crédit ou qu’elles durcissent leurs conditions, elles pourraient être plus attentives à certaines dépenses des ménages dont le montant risqué d’augmenter dans les prochaines semaines ou prochains mois. En effet, la hausse du prix de l’énergie, tant de l’essence pour se déplacer que du gaz et de l’électricité pour se chauffer, pourrait peser très fortement dans le budget des futurs emprunteurs, avec la nécessité peut être d’augmenter le reste-à-vivre minimum afin de tenir compte de la hausse de ces dépenses malheureusement souvent inévitables… « Actuellement le reste à vivre, calculé en déduisant des revenus nets avant impôt, l’ensemble des charges de crédit assurance incluse est le plus souvent de 850 € pour une personne seule, 1500 € pour un couple et 300 € par enfant. Mais avec un budget de transport et d’énergie en hausse pour certains ménages, notamment ceux qui achètent une maison, parfois plus loin de leur lieu de travail, impliquant l’achat d’une 2ème voiture, ou avec des dépenses de chauffage plus importantes, ce montant minimum sensé pouvoir faire face à l’ensemble des dépenses courantes risqué de né plus être suffisant » analyse Sandrine Allonier.

La poursuite de la hausse du cout des matières premières et les problèmes d’acheminement des matériaux de construction

La crise sanitaire avait déjà entraîné des difficultés d’approvisionnement et d’acheminement des matières premières faisant augmenter les couts et les délais de construction, impactant aussi la filière de la rénovation et des travaux. « Avec le conflit en Ukraine, ces difficultés s’accroissent encore notamment concernant l’acheminement de matériaux comme l’acier ou l’aluminium dont le cours s’envole, mais aussi la hausse du prix de l’énergie, notamment le pétrole, nécessaire pour produire de nombreux matériaux, qui devraient entrainer une nouvelle hausse des couts de construction que l’on retrouvera dans le prix d’achat des biens neufs et/ou dans le budget global d’acquisition de bien ancien avec travaux » explique Julie Bachet.

Volatilité boursière et valeur refuge de l’immobilier

Depuis le début du conflit, la bourse a baissé de plus de 10 % avec un indice Cac 40 repassé même sous la barre symbolique des 6 000 points. Cette forte volatilité pourrait avoir pour effet de renforcer le côté valeur refuge de l’immobilier, comme cela a été le cas durant la crise sanitaire en incitant les investisseurs les plus prudents à placer leur argent dans l’immobilier. « La pierre à un double avantage : ce placement est le seul qui peut bénéficier de l’effet levier du crédit et durant les récentes crises, notamment la crise sanitaire, il a démontré sa résilience qui lui confère un vrai statut de valeur refuge auprès des Français » conclut Julie Bachet.

- Podcast et RSS

- Plan

- Contact

- Mentions

- Aide

- Rédaction

- Se connecter

-

2009-2024 © Les NOUVELLES Des Mureaux Seine&Vexin - Tous droits réservés

Ce site est géré sous SPIP 3.1.1 [22913] et utilise le squelette EVA-Web 4.2

Dernière mise à jour : jeudi 18 avril 2024